平衡艺术:防舞弊与优体验的双重胜利!

2024-09-24

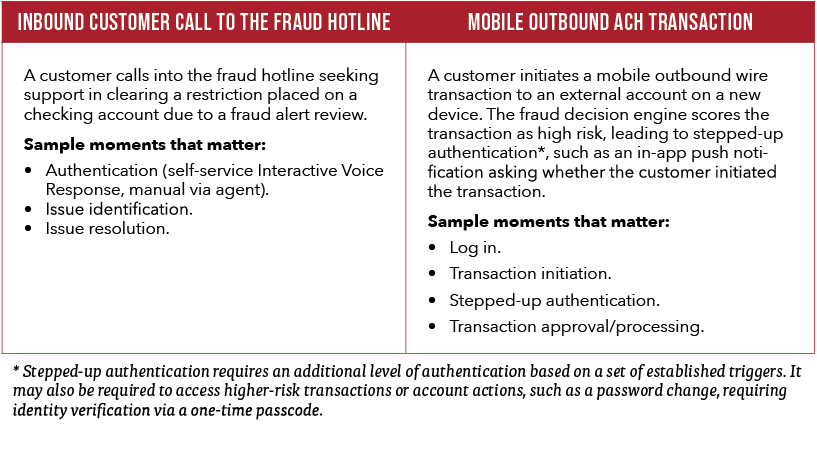

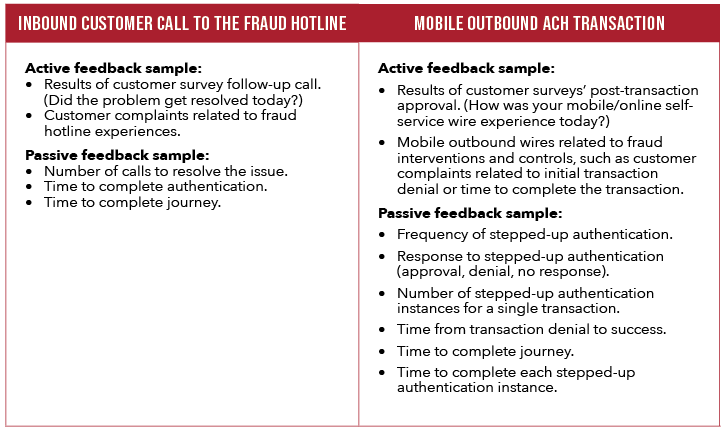

银行在防范舞弊和减少客户财务损失的同时,还需努力与客户构建稳定的关系,这是一项持久的平衡挑战。作者详细阐述了是如何一步步制定策略,做到以客户保护为核心,同时提供无忧的客户体验。 在防止舞弊的客户安全措施和这些措施可能导致的不便之间寻求平衡点是一项微妙的工作,如果处理不当,可能会对公司的财务状况和名誉造成影响。 实际上这种平衡行为是怎样的呢?让我们以交易风险评分为例。交易通常由一个集中的反舞弊决策引擎打分,这个引擎允许低风险的交易直接通过,而将中等或高风险的交易标记出来,以便进一步的身份验证和/或由反舞弊团队进行人工审核。想象一下这样一种情况:一个客户试图进行一笔合法交易,比如购买一台新电视。这笔合法的交易被错误地标记为高舞弊风险,客户会收到一条短信,询问是否真的是他在尝试进行这笔交易。等客户回复“是”,然后再尝试进行第二次交易。大多数顾客对于这种初步的验证会感到满意,但是如果交易再一次被标记该怎么办呢?这种情况有时会发生,如果评分引擎没有足够快地整合实时反馈,从而无法保证相同的交易不会被第二次标记。这也可能是因为舞弊模型的阈值设置得太严格,导致大量的合法交易被误标为舞弊。不管怎样,我们现在因为一笔交易已经打扰了一位顾客两次。原本作为客户保护的东西却变成了给顾客带来了不便。 在金融服务行业,客户体验一直是重中之重。尤其在当前不断演变的舞弊威胁环境中,这一点尤为重要。这种环境以持续存在的舞弊干预或警告措施为特征,目的是为了减轻这些威胁。过多的交易规则、检查或限制可能会引起客户的不满,而客户又渴望更便捷、高效的银行体验,这是一把双刃剑。这表明在保障安全性和提升用户体验之间需要找到一个平衡点。 许多消费者因为银行的舞弊防护措施不足而准备换一家银行。他们认为,为他们提供银行服务的机构最终有责任保护他们免受舞弊的威胁,并赔偿舞弊受害者。事实也确实如此,一项2024年的调查发现,如果舞弊保护措施不够强,75%的客户会更换银行。在某些情况下,客户不仅会更换银行,还会通过社交媒体帖子和文章公开分享他们的遭遇。一些人甚至采取法律手段,声称他们的所选择的银行未能保护他们,从而导致品牌形象受损、声誉受到伤害以及信任的丧失。 幸运的是,事情正在朝着积极的方向发展。在强大的防舞弊程序和积极的客户体验之间找到恰当的平衡有很有可能实现的。但这需要在你的舞弊管理程序内构建一个客户体验计划。 1.识别并绘制防舞弊客户旅程图。 2.识别并收集可用的反馈数据。 3.定义舞弊管理程序中的客户体验指标。 4.建立持续监控机制 识别并绘制防舞弊客户旅程图 防舞弊风险旅程图确实是一项关键活动,涉及了解舞弊干预措施在关键客户旅程中发生的位置和方式,比如在银行APP中启动自动清算中心(ACH)交易。首先对客户的产品、渠道和流程进行分类是很重要的。 有了关键客户旅程的目录后,接下来就可以识别那些重要时刻。每个防舞弊旅程中都有关键时刻,这些时刻代表着对客户影响最大以及对舞弊风险缓解最为重要的节点。识别这些时刻的目的在于能够采取战略性、有针对性的方法来进行后续的步骤。这样做可以确保在最需要的时候提供有效的舞弊防护措施,同时最小化对客户体验的负面影响。 下面的表1展示了两个在每个金融机构中几乎都会出现的标准防舞弊客户旅程,尽管在术语、流程和技术上可能存在一些差异,其中包括客户拨打舞弊热线电话和移动设备上发起的ACH转账交易。 Table 1: Fraud customer journey with sample moments that matter 识别并收集可用的反馈数据 在舞弊管理程序中有效地构建客户体验防舞弊计划时,及时收集适当的数据是非常重要的。为此,你需要理解在每个关键的防舞弊客户旅程中,尤其是在那些重要的时刻里,有哪些数据是可以获取的。 在客户体验方面,有两种关键类型的反馈——主动反馈和被动反馈。主动反馈是直接来自客户的反馈,比如与舞弊有关的客户投诉,以及通过邮件、应用或跟进电话进行的客户调查或询问。被动反馈是在后台默默收集的,比如交易审批率(即在一个固定时期内,被批准的交易占所有尝试交易的百分比),以及误报率(即正当事件被错误标记为舞弊活动的频率)。 表2展示了我们在上一步骤中总结的防舞弊客户旅程,并附有示例的主动和被动反馈数据。 Table 2: Fraud customer journey sample feedback data 定义舞弊管理程序中的客户体验指标 定义你的客户体验度量指标体系。这应当涵盖跨越各个关键防舞弊客户旅程及其重要时刻的汇总指标。同时,也应当包含更细致的指标以支持具体的深入审查。例如,一个汇总指标可能会集中在舞弊相关的客户投诉的总体数量及月度间的跨领域原因分析上,而更细致的视角则可能按照交易类型和舞弊干预或控制措施(比如,与因舞弊而导致的账户限制相关的投诉)来分类舞弊相关的客户投诉。 借助客户体验指标体系所洞察到的信息,你可以确定如何在关键的客户旅程中调整舞弊控制和干预措施。目标是在保持对不良行为者(即舞弊者)的阻碍的同时,为客户提供优质的体验,并且尽可能地不对正常客户产生影响或仅产生最小的影响。 建立持续监控机制 建立持续监控机制是实施防舞弊客户体验策略的关键步骤。它包括开发必要的流程、工具和仪表盘,以尽可能接近实时的方式监控客户体验指标。这种类型的监控使得能够持续掌握舞弊干预措施的影响,从而能够在舞弊管理程序发展过程中,对出现的负面客户体验影响作出主动响应。 让我们回顾一下最初的交易监控例子。持续监控如何帮助解决客户被同一舞弊干预措施多次影响的问题?这个例子说明了潜在的防舞弊策略或模型问题,在这种情况下,可能是误报。你的防舞弊客户体验指标及其相关的监控机制将帮助你追踪这类问题,并帮助你理解这是偶发事件还是影响多个客户的趋势。如果不是偶发事件而是普遍的趋势,反舞弊团队可能会对该触发舞弊干预的策略或模型进行审查。这意味着通过调整模型,以解决已识别的根本原因,例如调整模型的基本规则或降低阈值以减少误报。 客户体验和舞弊管理之间的平衡工作将继续推进。但是,制定一个基于对关键防舞弊流程有清晰认识、识别出重要时刻并定义了一套舞弊衡量指标的舞弊管理计划,可以提供必要的洞察力,在保护客户的同时,还能提供积极顺畅的体验。 CFE的Sophia Carlton是一名欺诈风险主管。可以通过sophiacarltoncfe@gmail.com联系她。

本文由ACFE China校对翻译,如需转载,请提前告知。